Czym jest ulga badawczo-rozwojowa?

Ulga badawczo-rozwojowa (B+R) w 2025 roku stanowi jedno z kluczowych narzędzi podatkowych wspierających innowacyjność polskich przedsiębiorstw, szczególnie w kontekście rozliczeń PIT w dużych firmach. Pozwala na dodatkowe odliczenie od podstawy opodatkowania kosztów kwalifikowanych ponoszonych na działalność badawczo-rozwojową.

Zdarzają się jednak sytuacje, w których podatnik nie ma możliwości skorzystania z tej preferencji w bieżącym roku podatkowym – np. z uwagi na wykazaną stratę lub niewystarczający dochód. W przypadku, gdy podatnik nie jest w stanie skorzystać z odliczenia ulgi B+R w 2025 z powodu braku dochodu do opodatkowania, ustawodawca przewidział dwie opcje:

Dostępne opcje wykorzystania ulgi B+R dla firm ze stratą:

- Przeniesienie niewykorzystanej ulgi na kolejne 6 lat podatkowych – rozwiązanie może być właściwym wyborem dla tych, którzy prognozują, że występująca strata ma charakter przejściowy. Jego wykorzystanie wiąże się jednak z koniecznością przyjęcia dłuższego horyzontu czasowego w planowaniu podatkowym.

- Zastosowanie ulgi na innowacyjnych pracowników w 2025 – opcja dla podmiotów, które nie chcą czekać lub po prostu znajdują się na takim etapie rozwoju, gdzie wydatki na działalność B+R w dłuższej perspektywie istotnie przewyższają uzyskiwane dochody.

Ulga na innowacyjnych pracowników 2025 – najważniejsze zagadnienia dla dużych firm

Ulga na innowacyjnych pracowników stanowi uzupełnienie ulgi B+R, choć formalnie funkcjonuje jako niezależna regulacja prawna. Umożliwia podatnikowi wykorzystanie niewykorzystanej ulgi B+R na bieżąco (z miesiąca na miesiąc), poprzez pomniejszenie kwoty podlegających przekazaniu na rachunek urzędu skarbowego zaliczek na podatek PIT o iloczyn kwoty nieodliczonej i stawki podatku obowiązującej tego podatnika w danym roku podatkowym.

Na szczególną uwagę zasługuje fakt, że skorzystanie z tego rozwiązania nie wymaga wcześniejszego zawiadomienia urzędu skarbowego – przepisy ustawy o CIT nie przewidują w tym zakresie żadnego obowiązku informacyjnego. Tym samym ulga na innowacyjnych pracowników w 2025 roku wyróżnia się nie tylko swoją użytecznością, lecz również uproszczoną procedurą zastosowania.

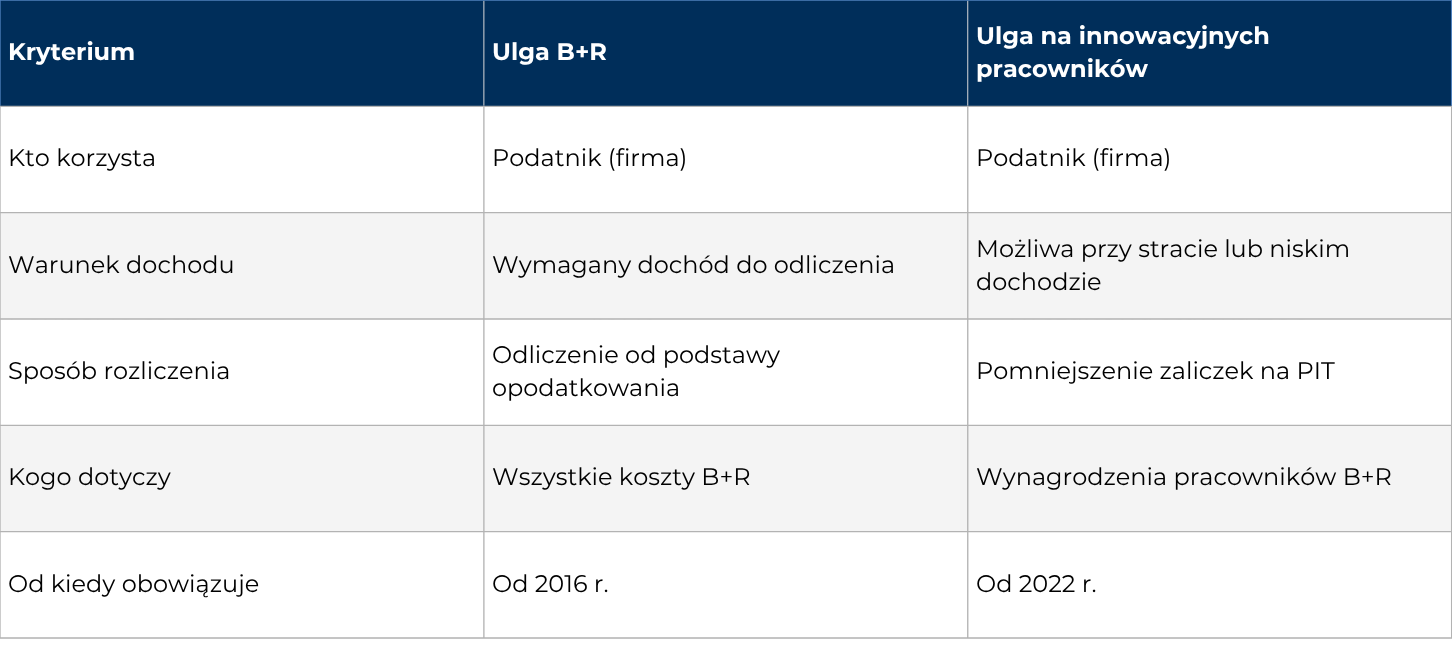

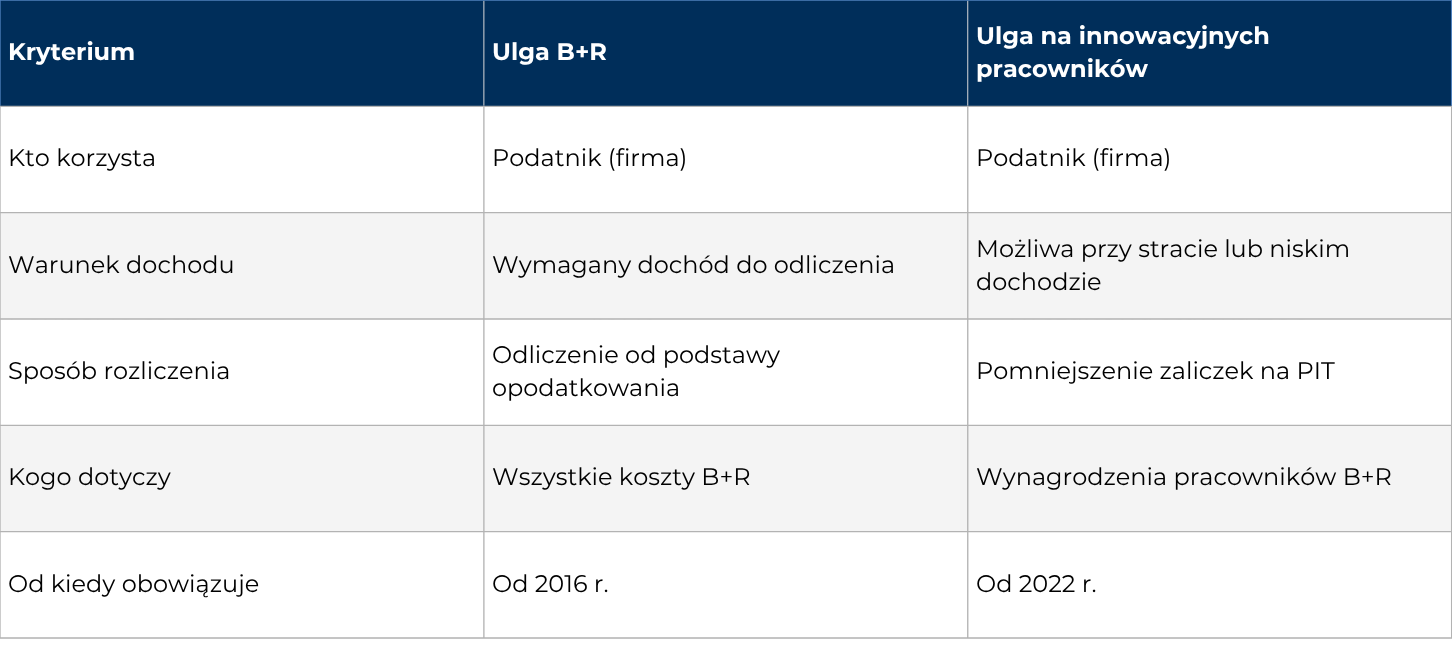

Poniżej krótkie podsumowanie obu mechanizmów:

Kluczowe warunki ulgi na innowacyjnych pracowników

Warunkiem skorzystania z preferencji jest jednak spełnienie przez pracownika określonych kryteriów – przede wszystkim, powinien on wykonywać działalność badawczo-rozwojową w wymiarze co najmniej 50% czasu pracy w danym okresie rozliczeniowym.

Dodatkowo należy pamiętać, że z ulgi na innowacyjnych pracowników nie mogą skorzystać podatnicy, którzy równolegle korzystają ze zwrotu gotówkowego w ramach ulgi B+R. Ograniczenie to ma na celu zapobieganie podwójnemu wykorzystaniu preferencji podatkowej z tytułu tych samych kosztów kwalifikowanych B+R. Z ulgi można korzystać od roku podatkowego 2022 – jest to zatem stosunkowo nowy mechanizm, dla którego praktyka stosowania dopiero się kształtuje. W związku z tym pojawia się wiele pytań ze strony podatników, szczególnie w kontekście rozliczeń PIT w dużych firmach. W niniejszym artykule podsumowaliśmy najciekawsze – naszym zdaniem – aspekty praktyczne związane z jej stosowaniem.

Jak rozumieć „innowacyjnych pracowników”?

W świetle aktualnych stanowisk organów podatkowych, ulga na innowacyjnych pracowników w firmach z różnych branż może być stosowana przez pracodawcę wobec kosztów wynagrodzenia pracownika spełniającego ustawowe przesłanki, niezależnie od miejsca świadczenia przez niego pracy.

Przede wszystkim, pracownik, którego wynagrodzenie objęte jest preferencją, powinien wykonywać działalność badawczo-rozwojową w wymiarze co najmniej 50% czasu pracy. Mechanizm ten znajduje zastosowanie wyłącznie wobec osób zatrudnionych na podstawie umowy o pracę, umowy zlecenia lub umowy o dzieło – z wyłączeniem współpracowników prowadzących jednoosobową działalność gospodarczą, świadczących usługi w formule B2B, co wynika z treści art. 18db ust. 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2023 r. poz. 2805 ze zm.) oraz art. 26eb ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2024 r. poz. 226 ze zm.).

Kluczowe kryteria kwalifikacji pracowników do ulgi B+R

Ulga na innowacyjnych pracowników w rozliczeniach PIT może być stosowana w odniesieniu do każdego pracownika, który spełnia warunki ustawowe, niezależnie od źródła finansowania jego wynagrodzenia czy miejsca wykonywania pracy. Kluczowe kryteria, wynikające z art. 18db ust. 1 ustawy o CIT (analogicznie art. 26eb ust. 1 ustawy o PIT), są dwa:

- Zaangażowanie pracownika w działalność B+R przez co najmniej 50% ogólnego czasu pracy w danym miesiącu.

- Forma zatrudnienia – ulga przysługuje w odniesieniu do wynagrodzeń z tytułu umowy o pracę, umowy zlecenia oraz umowy o dzieło. Z ulgi wyłączone zostały umowy B2B.

Co istotne, nie jest wymagane, aby pracownik był zatrudniony wyłącznie przy projektach B+R – wystarczy spełnienie progu 50% zaangażowania w danym okresie rozliczeniowym.

Na uwagę zasługuje interpretacja indywidualna Dyrektora KIS z 2024 r. (0114-KDIP2-1.4010.672.2024.1.MR1), która potwierdza, że ulga może być stosowana również wobec pracowników zatrudnionych w specjalnych strefach ekonomicznych. Oznacza to, że przedsiębiorcy prowadzący działalność na podstawie decyzji o wsparciu, którzy korzystają z preferencji strefowych, nie tracą prawa do zastosowania ulgi IP – o ile tylko spełnione są przesłanki ustawowe co do charakteru i zakresu wykonywanych przez pracownika czynności.

Najczęstsze błędy i wyzwania związane z zastosowaniem ulgi B+R to:

- Brak pełnej dokumentacji czasu pracy pracowników B+R

- Niewłaściwe przypisanie kosztów do działalności B+R

- Rozliczanie ulgi przy jednoczesnym korzystaniu ze zwrotu gotówkowego

- Zbyt ogólne opisy projektów B+R w dokumentacji

- Błędne określenie momentu rozpoczęcia stosowania ulgi

Od kiedy faktycznie można stosować ulgę na innowacyjnych pracowników – praktyczne aspekty dla firm

Jednym z najczęściej pojawiających się pytań praktycznych związanych z ulgą na innowacyjnych pracowników w 2025 roku jest to, od kiedy dokładnie można zacząć ją stosować po złożeniu zeznania podatkowego. Przepisy wskazują jedynie, że ulga przysługuje „od miesiąca następującego po złożeniu zeznania”, jednak brak precyzji w tym zakresie budził wątpliwości.

Przełomowy wyrok WSA – nowa interpretacja przepisów

Istotnym przełomem w interpretacji tego przepisu stał się wyrok WSA w Krakowie z 14 marca 2025 r. (I SA/Kr 70/25). Sąd w tym orzeczeniu uznał, że podatnik może rozpocząć stosowanie ulgi już w miesiącu płatności zaliczek PIT następującym bezpośrednio po złożeniu zeznania, nawet jeśli zaliczki zostały pobrane jeszcze w miesiącu jego złożenia.

W praktyce oznacza to, że w przypadku złożenia deklaracji przykładowo 15 maja, ulgę można stosować już do zaliczek płatnych w czerwcu, co stanowi korzystniejszą interpretację dla podatników.

Porównanie z dotychczasową praktyką organów

Stanowisko sądu pozostaje w wyraźnej sprzeczności z dotychczasową praktyką interpretacyjną organów podatkowych (w tym DKIS), która konsekwentnie zmierzała do przesunięcia momentu rozpoczęcia stosowania ulgi na drugi miesiąc po złożeniu zeznania (formuła x+2).

Wyrok WSA otwiera zatem podatnikom drogę do wcześniejszego skorzystania z preferencji podatkowej – potencjalnie nawet o cały miesiąc wcześniej niż dotychczas interpretowały organy.

Rekomendacje dla dużych firm – ostrożne podejście

Należy mieć na uwadze, że orzecznictwo w tej kwestii dopiero się kształtuje, a wyrok WSA w Krakowie stanowi jeden z pierwszych znaczących rozstrzygnięć w tej tematyce. W przypadku podjęcia decyzji o zastosowaniu tej korzystniejszej interpretacji, firmy powinny być świadome potencjalnego ryzyka wystąpienia sporu z organami podatkowymi.

Z tego względu rekomendujemy aktywne monitorowanie bieżących interpretacji indywidualnych oraz śledzenie kolejnych rozstrzygnięć sądowych, które mogą ostatecznie potwierdzić lub ewentualnie zmodyfikować obecne podejście do tej kwestii.

Obowiązki dokumentacyjne i sprawozdawcze w uldze na innowacyjnych pracowników

Brak obowiązku zawiadamiania – uproszczona procedura

Choć ustawa nie przewiduje obowiązku zawiadamiania organów podatkowych o zamiarze skorzystania z ulgi, firmy stosujące ulgę na innowacyjnych pracowników w 2024 roku muszą pamiętać o kilku istotnych obowiązkach dokumentacyjnych, które mają kluczowe znaczenie dla prawidłowego rozliczenia.

Kluczowe obowiązki sprawozdawcze dla dużych firm

- Wykazanie w formularzu PIT-4R: Kwoty zaliczek PIT, które zostały pomniejszone w związku z zastosowaniem ulgi należy wykazać w części D formularza PIT-4R, składanego przez płatnika do końca stycznia roku następującego po danym roku podatkowym. To podstawowy obowiązek sprawozdawczy w rozliczeniach PIT dużych firm korzystających z tej preferencji.

- Prowadzenie ewidencji czasu pracy: Istotne jest także prowadzenie ewidencji czasu pracy lub wewnętrznej dokumentacji projektowej potwierdzającej faktyczne zaangażowanie pracowników w działalność badawczo-rozwojową. Dokumentacja ta powinna szczegółowo wykazywać, że pracownik poświęca co najmniej 50% czasu pracy na działalność B+R, co stanowi warunek konieczny do zastosowania ulgi.

Księgowe ujęcie nieodprowadzonych zaliczek PIT w kosztach uzyskania przychodu – praktyczne rozwiązania

Jednym z istotnych zagadnień praktycznych, które pojawiły się w kontekście stosowania ulgi na innowacyjnych pracowników, jest możliwość zaliczenia do kosztów uzyskania przychodu kwot zaliczek na podatek dochodowy od osób fizycznych, które – na skutek zastosowania przedmiotowej ulgi – nie zostały odprowadzone do urzędu skarbowego.

Zgodnie z interpretacją Dyrektora KIS z 6 lutego 2025 r. (0111-KDIB1-3.4010.87.2025.1.MBD), przedsiębiorcy mogą zaliczyć do kosztów uzyskania przychodu zaliczki na PIT od wynagrodzeń innowacyjnych pracowników – nawet jeśli nie zostały one faktycznie przekazane do urzędu skarbowego. Kluczowe jest, że brak zapłaty wynika z przepisów, a nie zaniedbania, co nie wyklucza prawa do rozpoznania kosztu.

W świetle powyższego stanowiska organy podatkowe dopuszczają korzystną dla podatników interpretację, zgodnie z którą nieprzekazane do urzędu zaliczki objęte ulgą mogą zostać uwzględnione jako koszt podatkowy. Stanowi to dodatkowy wymiar korzyści wynikających z wdrożenia mechanizmu ulgi na innowacyjnych pracowników.

Planowane zmiany legislacyjne – znaczenie dla przyszłości ulg

W kontekście implementacji globalnego podatku minimalnego (GloBE), projektowane są zmiany w formule ulgi B+R, które mogą istotnie wpłynąć na sposób korzystania z dostępnych preferencji podatkowych. Niewykluczone, że ulga na innowacyjnych pracowników stanie się wkrótce jedną z możliwych form rozliczania ulgi B+R.

Warto zatem już teraz przyjrzeć się temu mechanizmowi i ocenić gotowość organizacyjną do jego stosowania. Dla przedsiębiorstw zatrudniających liczne zespoły, w których znaczna część pracowników jest zaangażowana w działalność B+R na poziomie co najmniej 50%, a jednocześnie mogących potencjalnie podlegać opodatkowaniu na zasadach podatku minimalnego, ulga IP może okazać się bardziej efektywnym sposobem korzystania z preferencji niż ulga B+R w klasycznej formie.

-

Kto może skorzystać z ulgi na innowacyjnych pracowników?

Ulga przysługuje podatnikom, którzy ponoszą wydatki na działalność badawczo-rozwojową i nie mogli w pełni rozliczyć ulgi B+R z powodu braku dochodu lub straty. Warunkiem jest zatrudnienie pracowników wykonujących działalność B+R przez co najmniej 50% czasu pracy w danym okresie rozliczeniowym.

-

Jak udokumentować 50% czasu pracy przy B+R?

Należy prowadzić szczegółową ewidencję czasu pracy, która pozwala wykazać, że dany pracownik poświęcił co najmniej połowę swojego czasu na zadania związane z działalnością badawczo-rozwojową. Może to być dziennik prac B+R, harmonogramy projektowe lub inne wewnętrzne zestawienia.

-

Czy ulga B+R dotyczy także pracowników na B2B?

Nie, obecnie ulga na innowacyjnych pracowników nie obejmuje osób współpracujących na podstawie kontraktów B2B. Preferencja dotyczy wyłącznie osób zatrudnionych na umowę o pracę, zlecenie lub dzieło. Planowane zmiany od 2025 roku mogą jednak poszerzyć katalog uprawnionych o kontraktorów B2B.

-

Od kiedy można stosować ulgę po złożeniu zeznania?

Ulga przysługuje od miesiąca następującego po złożeniu zeznania podatkowego. Wyrok WSA z 2025 r. potwierdził, że ulgę można stosować już do zaliczek PIT płatnych w miesiącu następującym po złożeniu deklaracji, nawet jeśli zaliczki za ten miesiąc pobrano jeszcze w miesiącu złożenia zeznania.

-

Jakie są najczęstsze błędy przy korzystaniu z ulgi badawczo-rozwojowej?

- Brak szczegółowej dokumentacji czasu pracy pracowników B+R

- Niewłaściwe przypisanie kosztów do działalności B+R

- Rozliczanie ulgi przy jednoczesnym korzystaniu ze zwrotu gotówkowego

- Zbyt ogólne opisy projektów B+R w dokumentacji

- Błędne określenie momentu rozpoczęcia stosowania ulgi

-

Jakie koszty można rozliczyć w ramach ulgi B+R?

Można rozliczyć m.in. wynagrodzenia pracowników wraz ze składkami ZUS, wynagrodzenia z umów zlecenia i dzieło, nabycie materiałów i surowców, sprzęt specjalistyczny, usługi doradcze, ekspertyzy oraz korzystanie z aparatury naukowo-badawczej. Szczegółowy katalog kosztów kwalifikowanych znajduje się w tabeli powyżej.

-

Czy nieodprowadzone zaliczki PIT w związku z ulgą można zaliczyć do kosztów uzyskania przychodu?

Tak, zgodnie z interpretacją Dyrektora KIS z 2025 r., kwoty zaliczek PIT, które nie zostały odprowadzone do urzędu skarbowego z powodu zastosowania ulgi, mogą być zaliczone do kosztów uzyskania przychodu, o ile brak zapłaty wynika z przepisów, a nie z zaniedbania.

![[WEBINAR] Eksport, import i handel po 2025 r. – jak uniknąć sankcji wynikających z EUDR? wewnetrzne](https://altoadvisory.pl/wp-content/uploads/2024/11/foto-na-www-lepsze-wymiary-mniej-przyciete-99.png)

![[WEBINAR ALTO]: Trendy w kontrolach podatkowych 2025](https://altoadvisory.pl/wp-content/uploads/2025/06/Zdjecia-na-WWW-3-1.png)

![[ALERT ALTO]: KSeF – kolejne (projektowane) zmiany przepisów, czyli co już wiemy (prawie) na pewno?](https://altoadvisory.pl/wp-content/uploads/2025/06/Zdjecia-na-WWW-1-1.png)

![[WEBINAR] Wyzwania rachunkowe i podatkowe w Fundacjach Rodzinnych](https://altoadvisory.pl/wp-content/uploads/2025/06/Zdjecia-na-WWW-3.png)

![[ARTYKUŁ] Walidacja XML jako kluczowy element procesu generowania JPK_KR_PD i JPK_ST_KR](https://altoadvisory.pl/wp-content/uploads/2025/06/Zdjecia-na-WWW-1.png)

![[WEBINAR]: Transfer Pricing Café: Kontrole podatkowe a TP](https://altoadvisory.pl/wp-content/uploads/2025/05/foto-na-www-lepsze-wymiary-mniej-przyciete-10.png)