CBAM to inaczej Carbon Border Adjustment Mechanism, czyli unijny mechanizm dostosowywania cen na granicach z uwzględnieniem emisji CO2. Od 1 stycznia 2026 r. wchodzi w życie pełna faza tego systemu, która nakłada na firmy sprowadzające produkty z krajów trzecich obowiązek zakupu certyfikatów CBAM w ilości odpowiadającej emisji wbudowanej. W tym przewodniku wyjaśniamy, czym jest graniczny podatek węglowy, jakie towary objęte są tą regulacją i jak przygotować się do nowych wymagań.

Czym jest CBAM i dlaczego UE wprowadza ten system

CBAM to instrument polityki klimatycznej Unii Europejskiej, który stanowi uzupełnienie systemu handlu uprawnieniami do emisji gazów cieplarnianych (EU ETS). Mechanizm dostosowania cen na granicach ma wyrównywać koszty emisji dwutlenku węgla między producentami z Unii a producentami spoza niej. Unijny system sprawia, że importowane towary są obciążone kosztami emisji analogicznymi do tych w UE.

Wprowadzenie CBAM wynika z potrzeby zapobiegania zjawisku, jakim jest ucieczka emisji. Unia Europejska nakłada na swój przemysł coraz bardziej rygorystyczne normy klimatyczne, co generuje dodatkowe koszty dla firm działających w UE. Bez takiego rozwiązania producenci mogliby przenosić działalność do krajów o niższych standardach ochrony środowiska lub zastępować krajową produkcję przywozem z państw trzecich. Ten mechanizm ma temu przeciwdziałać, nakładając równoważną opłatę na produkty sprowadzane spoza UE, co zapobiega ucieczce emisji gazów cieplarnianych z obszaru celnego.

Rozporządzenie ustanawiające CBAM zostało przyjęte 10 maja 2023 roku (Rozporządzenie 2023/956). W 2025 r. Komisja Europejska doprecyzowała zasady, według których działa mechanizm dostosowywania cen na granicach z uwzględnieniem emisji CO2, wprowadzając ułatwienia zwłaszcza dla mniejszych importerów przed pełnym wdrożeniem, które nastąpiło 1 stycznia 2026 r.

Zakres produktów objętych systemem – lista i kody CN

System obejmuje produkty z sektorów wysokoemisyjnych. Lista towarów objętych CBAM zawiera pozycje z następujących kategorii:

- Cement – obejmuje m.in. klinkier (kod CN 2523 10 00) oraz różne rodzaje cementu portlandzkiego.

- Żeliwo i stal – szeroka grupa obejmująca wyroby walcowane, rury, profile oraz druty (m.in.wybrane produkty z działu CN 72 i 73).

- Aluminium – w tym aluminium nieobrobione plastycznie, blachy, taśmy oraz folie (niektóre produktu z działu CN 76).

- Nawozy – produkty takie jak amoniak, kwas azotowy oraz mieszanki nawozowe (kod CN 2834 21 00 i inne).

- Energia elektryczna – przywóz energii (kod CN 2716 00 00) z krajów trzecich nieobjętych systemem ETS.

- Wodór – sklasyfikowany pod kodem CN 2804 10 00, zarówno w stanie gazowym, jak i ciekłym.

Zakres towarów objętych CBAM określa załącznik I do rozporządzenia. Aby sprawdzić, czy sprowadzane produkty podlegają temu systemowi, importer musi porównać kod CN z dokumentów celnych z listą w załączniku. Warto pamiętać, że towary objęte mechanizmem CBAM mogą być w przyszłości rozszerzone o kolejne grupy produktów, a obecny zakres CBAM obejmuje surowce o największym wpływie na klimat.

Kogo dotyczy CBAM – obowiązki od 2026 roku

CBAM dotyczy przede wszystkim firm wprowadzających na obszar celny UE produkty objęte tym systemem z krajów spoza Unii. Od 1 stycznia 2026 r. podmioty sprowadzające te wyroby są zobowiązane do uzyskania statusu upoważnionego zgłaszającego CBAM przed dokonaniem przywozu. Każdy zgłaszający CBAM musi od teraz nie tylko raportować, ale i rozliczać finansowo importowane towary.

Firma, która planuje importować powyżej progu 50 ton rocznie, musi przejść proces uzyskania statusu upoważnionego zgłaszającego CBAM oraz składać roczne deklaracje CBAM zawierające informacje o emisjach. Nowelizacja z 2025 r. wprowadziła istotne uproszczenie – podmioty, które w danym roku kalendarzowym przywożą łącznie mniej niż 50 ton produktów objętych systemem (z wyłączeniem energii i wodoru), są częściowo zwolnione z niektórych uciążliwych obowiązków, co ułatwia funkcjonowanie mniejszych firm w ramach CBAM.

Okres przejściowy a okres docelowy – co się zmieniło?

System CBAM był wprowadzany stopniowo. Okres przejściowy rozpoczął się 1 października 2023 r. i trwał do 31 grudnia 2025 r. W tym czasie firmy musiały składać kwartalne sprawozdania poprzez rejestr przejściowy CBAM, ale bez konieczności zakupu certyfikatów CBAM. Dostęp do rejestru przejściowego CBAM był kluczowy dla nauki raportowania danych o emisji gazów cieplarnianych.

Od 2026 r. rozpoczyna się okres docelowy. Zmienia się charakter obowiązków CBAM – z czysto sprawozdawczych na finansowe. Importerzy będą musieli nabywać certyfikaty CBAM w ilości odpowiadającej emisji wbudowanej w produkty sprowadzane z krajów trzecich. KOBiZE pełni w tym procesie rolę organu nadzorczego na rynku polskim, weryfikując raporty CBAM.

Certyfikaty CBAM – cena, zakup i umarzanie

W ramach mechanizmu CBAM podmioty rozliczają emisje poprzez zakup certyfikatów CBAM w ilości odpowiadającej emisjom wbudowanym. Cena certyfikatów CBAM jest powiązana ze średnią ceną aukcyjną uprawnień do emisji w systemie EU ETS. Podmiot musi dostosowywać stan posiadania certyfikatów do wielkości przywozu.

Zakupu certyfikatów CBAM w ilości niezbędnej do pokrycia emisji dokonuje się za pośrednictwem platformy unijnej. Portal unijny dla zgłaszających (Authorised Declarant Portal), na którym docelowo będą rozliczane certyfikaty, znajduje się pod adresem: 👉 https://cbam.ec.europa.eu/authorised-declarant

Przepisy wymagają, aby zgłaszający posiadał na koniec każdego kwartału określoną liczbę certyfikatów na swoim koncie. Mechanizm ten zapewnia stały wpływ środków na cele klimatyczne UE.

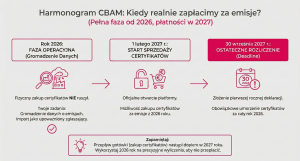

Mimo że pełna faza CBAM weszła w życie 1 stycznia 2026 r., to fizyczny zakup certyfikatów przez portal jeszcze nie ruszył. Według aktualnych przepisów:

- Rok 2026: To czas na gromadzenie danych o emisjach i import na podstawie uzyskanego (lub procedowanego) statusu upoważnionego zgłaszającego.

- 1 lutego 2027 r.: To oficjalna data rozpoczęcia sprzedaży certyfikatów CBAM na platformie.

- 30 września 2027 r.: To ostateczny termin na złożenie pierwszej rocznej deklaracji i umorzenie certyfikatów za cały rok 2026.

Raporty i składanie rocznych deklaracji CBAM

System raportowania CBAM zmienia się wraz z przejściem do fazy płatnej. Zamiast sprawozdań kwartalnych obowiązuje składanie rocznych deklaracji CBAM do 30. września każdego roku za rok poprzedni. Każde sprawozdanie CBAM musi zawierać precyzyjne dane o tym, jaka emisja została wytworzona przy produkcji.

Prawidłowo przygotowana deklaracja CBAM obejmuje łączną ilość towarów, emisje wbudowane oraz informację o cenie węgla zapłaconej w kraju pochodzenia. CBAM składa się z wielu elementów, a rzetelne raportowanie CBAM jest kluczowe, aby uniknąć kar finansowych nakładanych przez unijny organ.

CBAM w Polsce – implementacja i rola organów krajowych

Projekt ustawy wdrażającej mechanizm CBAM w Polsce dostosował krajowe przepisy do wymogów UE. Wdrożenia mechanizmu CBAM w Polsce pilnuje administracja celna oraz KOBiZE. Każdy importer musi wiedzieć, kogo dotyczy obowiązek i jak uzyskać status upoważnionego zgłaszającego CBAM przez portal PUESC.

W ramach mechanizmu CBAM firmy w Polsce muszą prowadzić szczegółową ewidencję, która pozwoli na poprawne rozliczenie podatku węglowego na granicach. Wprowadzenie CBAM to wyzwanie logistyczne, ale i szansa na większą przejrzystość w zakresie ochrony środowiska w całym łańcuchu dostaw.

FAQ: Najczęściej zadawane pytania

Co to jest CBAM?

CBAM to mechanizm dostosowywania cen na granicach z uwzględnieniem emisji CO2, mający zapobiegać ucieczce emisji gazów cieplarnianych.

Kogo dotyczy ten mechanizm?

CBAM dotyczy importerów towarów wysokoemisyjnych z krajów spoza UE, takich jak stal, aluminium czy cement.

Gdzie składa się raporty CBAM?

Wszystkie formalności, w tym składanie deklaracji, odbywają się przez dedykowany system CBAM dostępny dla zarejestrowanych podmiotów.

Źródła:

- Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2023/956 z dnia 10 maja 2023 r.

- Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2025/2083 z dnia 8 października 2025 r.

- Krajowy Ośrodek Bilansowania i Zarządzania Emisjami – materiały informacyjne.

- ALERT CBAM – Nowe obowiązki dla importerów i przemysłu w Polsce

Artykuł zaktualizowano: styczeń 2026 r.

![[ALERT] JPK CIT – odroczenie obowiązku raportowania dla największych podatników](https://altoadvisory.pl/wp-content/uploads/2024/07/foto-na-www-lepsze-wymiary-mniej-przyciete-29.png)

![[WEBINAR] VAT 2026 – należyta staranność i inne planowane zmiany](https://altoadvisory.pl/wp-content/uploads/2026/02/foto-na-www-lepsze-wymiary-mniej-przyciete-68.jpg)

![[WEBINAR] TP Café. TP bez złudzeń: najczęstsze błędy modeli oraz analiz](https://altoadvisory.pl/wp-content/uploads/2026/02/foto-na-www-lepsze-wymiary-mniej-przyciete-65-1.jpg)

![[WEBINAR] CIT-8 już wysłany? Nic straconego – odzyskaj podatek z ulgą B+R](https://altoadvisory.pl/wp-content/uploads/2026/02/foto-na-www-lepsze-wymiary-mniej-przyciete-65.jpg)

![[ALERT] Gra w zielone? To nie incydent – to trend regulacyjny](https://altoadvisory.pl/wp-content/uploads/2026/01/foto-na-www-lepsze-wymiary-mniej-przyciete-59.jpg)

![[WEBINAR]: Zamknięcie roku bez komplikacji – uproszczenia w rachunkowości i SF](https://altoadvisory.pl/wp-content/uploads/2025/10/28.jpg)

![Delegowanie pracowników za granicę – rozliczenia podatkowe, ZUS i obowiązki pracodawcy [2025/2026]](https://altoadvisory.pl/wp-content/uploads/2026/01/foto-na-www-lepsze-wymiary-mniej-przyciete-55.jpg)

![[WEBINAR] EUDR update: co firmy muszą wiedzieć po zmianach z grudnia 2025 r.](https://altoadvisory.pl/wp-content/uploads/2026/01/foto-na-www-lepsze-wymiary-mniej-przyciete-54.jpg)